이 기사는

2024년 05월 31일 15:40 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 정준우 기자]

LG유플러스(032640) (10,290원 ▼30원 -0.29%)가 3000억원의 대형 회사채 발행을 통해 채무상환 자금을 모집한다. LG유플러스는 지난 1월에 이어 4개월만에 회사채 시장을 찾았다. LG유플러스는 지난 1년간 3건의 회사채 발행에서 수요예측 결과 전반적으로 높은 경쟁률을 기록해 자금 증액에 성공한 바 있다. 아울러 LG유플러스의 회사채 등급은 AA등급으로 우수한 편인데다 동일 등급의 회사채 모집 경쟁률이 높았던만큼 무난하게 자금 조달에 성공 가능성이 예견된다.

LG유플러스 사옥전경(사진=LG유플러스)

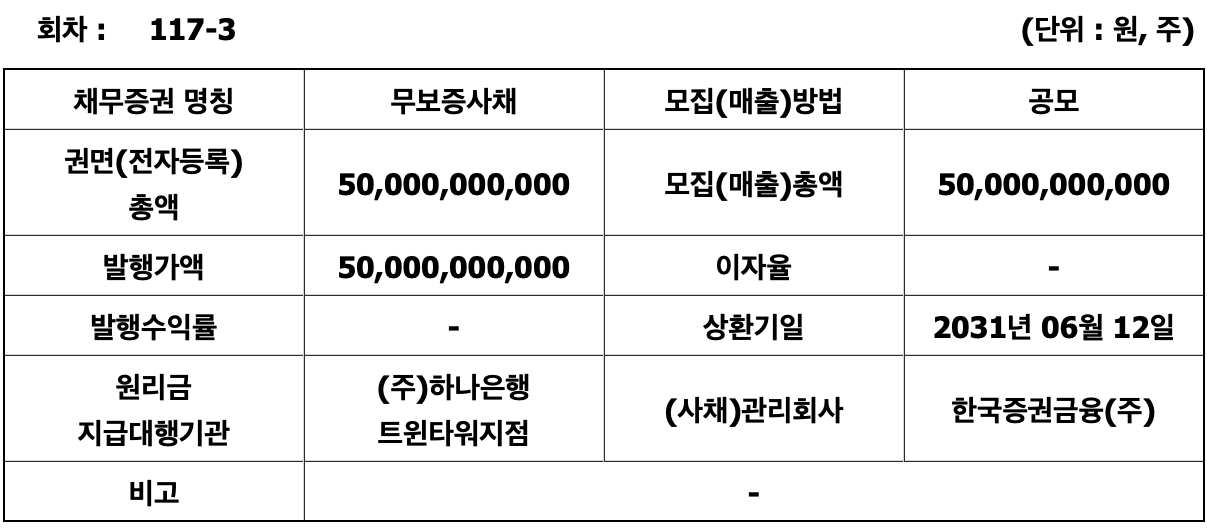

31일 금융감독원 전자공시시스템에 따르면 LG유플러스는 제117-1회부터 제117-3회 무기명식 이권부 무보증사채(총액 3000억원)을 발행한다. 회차별 모집 금액은 회차순에 따라 각각 1500억원, 1000억원, 500억원이다. 회사채 만기는 회차순대로 각각 3년, 5년, 7년이다.

LG유플러스는 수요예측 결과에 따라 공동대표 주관회사와 협의를 통해 발행총액을 6000억원까지 증액할 수 있다. 수요 예측은 오는 6월4일 하루간 실시될 예정이다.

(사진=금융감독원 전자공시시스템)

조달자금은 전액 채무상환에 사용될 계획이다. 오는 7월2일 만기인 105-2회 회사채(발행금리 1.84%) 2800억원과 오는 10월27일 만기 예정인 112-1회 회사채(발행금리 5.71%) 900억원이 상환 대상 채무다. 회사채 발행결과 채무상환 자금이 부족할 경우 LG유플러스는 자체 자금으로 채무상환 자금을 충당할 예정이다.

공모희망금리는 LG유플러스의 3·5·7년 만기 회사채 개별 민평 수익률의 산술평균에서 각각 0.3%P(포인트)를 가감한 범위 내에서 정해진다. LG유플러스의 3·5·7년 만기 회사채 개별 민평 수익률 평균은 각각 3.695·3.814·4.050%다.

LG유플러스의 신용등급은 AA등급으로 우수한 편이라 평가된다. 이에 회사채 시장에서도 AA 등급의 회사채에 대한 수요가 높다. 동일 신용등급을 보유한 회사들의 각 만기별 회사채 수요예측 결과를 살펴보면 경쟁률이 적게는 7대1, 많게는 14.33대1을 기록해 모두 증액에 성공했다.

아울러 안정적인 현금 창출이 가능한 통신사업자라는 지위도 흥행에 긍정적으로 작용할 전망이다. 동종 사업을 영위하는

SK텔레콤(017670) (49,900원 ▼50원 -0.10%)과

KT(030200)는 가장 최근 실시한 5년만기 회사채 발행에서 경쟁률이 각각 6대1, 10대1을 기록했다. LG유플러스도 지난 1월 회사채 수요예측에서 높은 경쟁률을 기록해 회사채 발행금액을 당초 2500억원에서 5000억원으로 대폭 증액한 바 있다.

LG유플러스의 연간 EBITDA(상각 전 영업이익)은 2020년 이래로 매년 3조원 이상을 유지하면서 안정적인 현금창출력을 유지하고 있다. 이에 차입 부담과 CAPEX(자본적 지출) 부담에도 대응할 수 있을 전망이다. LG유플러스의 차입금의존도는 올해 1분기 37.7%로 지난해 1분기(35.65%)에서 2.05%P 증가했다. 부채비율은 같은 기간 137.5%에서 134.06%로 감소했다. 아울러 LG유플러스의 CAPEX는 올해 1분기 3849억원으로 향후 통신시장의 성장 정체를 극복하기 위한 인공지능·IoT(사물 인터넷) 등 신사업 투자가 이어질 가능성이 있다.

공동대표 주관사들은 인수인의 의견을 통해 “향후 성장동력 확보를 위한 투자 가능성을 지속적으로 모니터링할 필요가 있다”라며 “LG유플러스의 재무건전성 등을 고려했을 때 이번 회사채 원리금 상환은 무난할 것으로 사료된다”라고 평가했다.

정준우 기자 jwjung@etomato.com