이 기사는

2024년 05월 28일 14:40 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자] 하나금융그룹의 부실채권(NPL) 투자관리회사 하나에프앤아이가 2000억원 규모의 회사채 발행에 나선다. 하나에프앤아이는 지난 2월 1500억원 규모 회사채 발행에서 수익성과 안정성 모두 시장의 호평을 받아 증액과 금리할인에 성공하면서 이번 발행에도 청신호가 켜졌다.

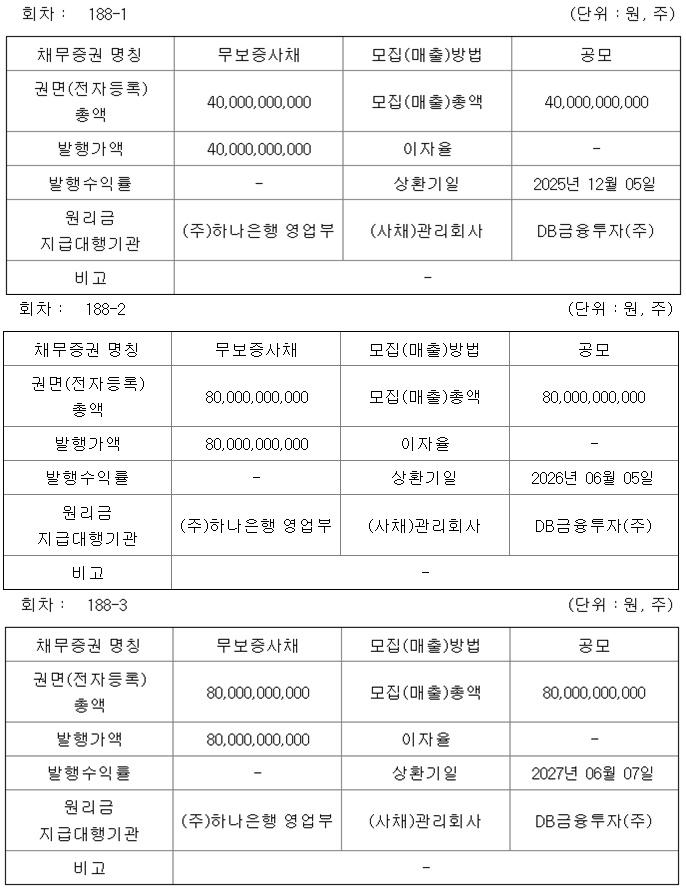

(사진=전자공시시스템)

28일 금융감독원 전자공시시스템에 따르면 하나에프앤아이는 총 2000억원 규모 무기명식 이권부 무보증사채를 발행한다. 수요예측 결과에 따라 최대 4000억원까지 증액 가능하고 조달된 자금은 전액 6월과 7월에 걸쳐 만기가 돌아오는 2400억원 규모 기업어음과 공모회사채 상환에 사용될 예정이다.

기관투자자를 대상으로 한 수요예측은 오는 29일 진행된다. 발행 내역 별로 살펴보면 1년 6개월물 188-1회차 400억원, 2년물 188-2회차 800억원, 3년물 188-3회차 800억원으로 나눠 모집된다.

공모희망금리는 민간채권평가회사 4사에서 최종으로 제공하는 하나에프앤아이의 회사채 개별민평 수익률의 산술평균 -0.3%포인트부터 0.3%포인트까지 가산한 이자율로 정해질 예정이다. 지난 5월24일 기준 하나에프앤아이의 모집 만기별 개별민평은 1년6개월물, 2년물, 3년물 각각 4.217%, 4.245%, 4.432%다.

하나금융그룹 산하 NPL 투자관리회사 하나에프앤아이는 금융지주 출범 이후 지주사 산하 완전 자회사로 편입됐고 그룹의 적극적인 지원 속에 NPL시장에서 빠르게 성장했다.

한국기업평가(034950) (78,300원 0원 0.00%)에 따르면 하나에프앤아이의 최근 3개년(2021년~2023년) 매입가액 기준 NPL시장 시장점유율은 24.2% 수준이다.

(사진=하나금융그룹)

하나에프앤아이는 하나금융그룹의 비은행 핵심 계열사로 평가된다. 금융지주사 지원과 함께 안정적인 수익구조가 시장의 호평을 받아 지난 2월 진행된 1500억원 규모 회사채 발행에서도 모집액의 6배가 넘는 8930억원의 주문을 받았다. 증액과 금리 할인 모두 성공했다. 이번 발행에서도 시장에선 하나에프앤아이의 안정적인 수익성과 뛰어난 재무적 성과에 대한 호평이 이어지고 있어 흥행이 예고되고 있다.

김석우 NICE신용평가 수석연구원은 “하나에프앤아이는 최근 NPL 자산 확대를 통해 수익 규모 확대와 안정적 수익을 유지하고 있다”라며 “최근 NPL 자산의 회수실적을 감안하면 최종 부실화 가능성이 높지 않고 자체 이익누적을 바탕으로 우수한 재무안정성을 유지할 것”이라고 말했다.

최윤석 기자 cys55@etomato.com