이 기사는

2024년 09월 12일 17:21 IB토마토 유료 페이지에 노출된 기사입니다.

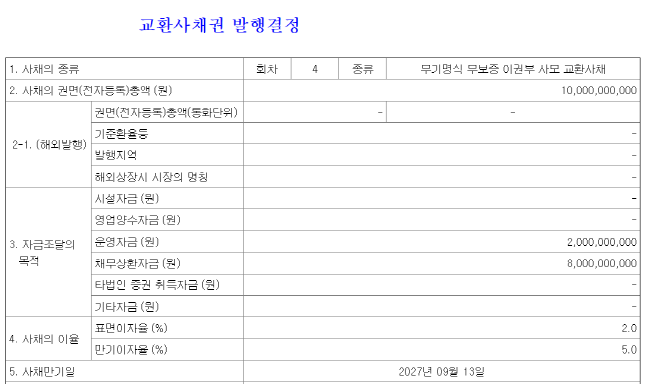

12일 금융감독원 전자공시시스템에 따르면 인터로조는 제4회 무보증 사모 교환사채 100억원을 발행한다. 사채 만기는 오는 2027년 9월로 3년물이다.

교환사채는 회사채 형태로 발행되지만 일정 기간이 지나면 보유자 청구에 따라 발행사가 보유한 다른 주식으로 교환할 수 있는 권리가 부여된 사채다. 채권자는 특정 이자를 받다가 주식으로 전환할 수 있으며, 발행사는 교환사채 행사 시 부채가 줄어드는 효과를 얻을 수 있다.

(사진=전자공시시스템)

이번 교환사채는 표면이자율이 2.0%, 만기이자율 5.0%다. 이자는 발행일로부터 만기일까지 3개월마다 지급하며 연간 이자 금액의 4분의 1씩 후급한다. 사채 원금은 만기일에 원금의 109.6%를 일시 상환한다.

주식과 교환비율은 100%며 교환가액은 2만4900원이다. 인터로조는 현재 형식적 상장폐지 사유가 발생했기 때문에 일반적인 방식인 기간별 가중산술평균주가 기반의 교환가액 산정이 아니라 현금흐름할인법(DCF) 모형을 적용했다. 발행금액이 100억원인 점을 고려하면 교환대상 주식수는 40만1606주로 계산된다. 주식 총수 대비 3.1% 정도다. 주식 종류는 인터로조의 기명식 보통주며 자기주식이다.

인터로조는 사채 발행과 함께 자기주식 처분 결정도 공시했다. 처분 주식은 EB 교환대상 주식수인 40만1606주다. 자기주식을 교환 대상으로 하는 사모 EB 발행인 만큼 해당 주식수 규모로 처분한 것이다. 주주환원 명분도 챙긴 셈이다. 처분 전 자기주식 보유 현황은 배당가능이익 범위 내 취득 보통주 50만3128주(3.81%), 기타취득 보통주 10만6213주(0.8%)다.

발행 대상은 ‘신한아이리스제일차 주식회사’다. 회사 측은 선정 배경에 대해 “회사 경영상 목적달성과 필요자금의 신속한 조달을 위했다”라면서 “투자자의 투자의향과 납입 능력, 시기 등을 고려했다”라고 설명했다.

사채 옵션으로 조기상환청구권(풋옵션)도 설정해 뒀다. 채권자는 사채 발행 이후 매 1개월에 해당하는 날 조기상환 수익률 연복리 5.0%를 가산한 금액에 대해 조기상환을 청구할 수 있다. 예를 들어 1차 시점(2024년 9월29일~10월10일)에서 조기상환을 하면 상환율이 100.3% 정도고 10차 시점(2025년 6월29일~7월9일)은 102.6%다. 만기 전인 35차(2027년 7월30일~8월9일) 쯤에는 109.4%로 나온다.

이번에 조달한 자금은 운영자금 20억원과 채무상환 80억원으로 사용한다. 운영자금은 일반 운영으로 계획 기간이 2026년까지다. 구체적으로 올해 10억원, 2025년 5억원, 2026년 이후 5억원이다.

황양택 기자 hyt@etomato.com