이 기사는

2024년 11월 22일 18:01 IB토마토 유료 페이지에 노출된 기사입니다.

사진=SK

22일 금융감독원 전자공시시스템에 따르면 SK는 무보증사채 발행 규모를 최대한도까지 늘렸다. 제 313-1회 무보증사채는 2600억원으로 증액하고 313-2회는 당초 발행 예정 금액대로 유지해 1400억원을 발행하면서 총액은 총 4000억원으로 불어났다.

지난 20일 기관투자자를 대상으로 진행한 수요예측에서 높은 경쟁률을 기록했기 때문이다. 3년 만기인 313-1회의 경우 3:1, 5년 만기인 313-2회는 2.07:1을 기록했다. 특히 313-1회의 경우 4800억원이 몰렸으며 2회에는 2900억원이 신청돼 3000억원 모집에 7700억원의 수요가 발생했다.

SK의 무보증사채 대표 인수사는

삼성증권(016360) (39,600원 ▲50원 +0.13%)과

미래에셋증권(037620) (20,500원 ▼150원 -0.73%)이다. 이 외에

SK증권(001510) (642원 ▼2원 -0.31%), 하나증권, 신한투자증권,

부국증권(001270) (21,700원 ▲150원 +0.69%),

교보증권(030610) (4,995원 0원 0.00%), 아이엠증권,

신영증권(001720) (59,000원 ▼400원 -0.68%),

DB금융투자(016610) (3,880원 0원 0.00%), 리딩투자증권 등이 참여한다. 규모가 증가하면서 대표 인수사와 SK증권, 하나증권, 교보증권이 기존보다 인수수량을 늘리기로 했다.

사채 이율은 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 SK 3년 만기 무보증 회사채 개별민평 수익률의 산술평균에 +0.06%를 가산한다. 5년 만기인 313-2회의 경우 +0.05%p를 가산하기로 했다.

SK가 수요예측에 흥행한 것은 우수한 신용등급 덕분이다. SK는 국내 신용평가사 세 곳에서 회사채 발행 등급 AA+를 책정 받았다. 높은 신용등급의 배경은 IT서비스 사업을 영위하면서 동시에 SK그룹의 지주 역할을 하고 있는 것이 결정적인 이유가 됐다. SK그룹의 신용도가 높은 데다 자회사로부터 배당도 꾸준히 받고 있다. 이뿐만 아니라 상표권 사용 수익 등에 기반해 이익 창출력도 양호하다.

특히 3분기 기준 부채비율이 156.2% 수준으로 안정적인 데다 불필요한 외부 차입이 없어 만기 도래 시점도 분산돼 있어 재무 지표도 양호한 축에 속한다.

사진=금융감독원 전자공시시스템

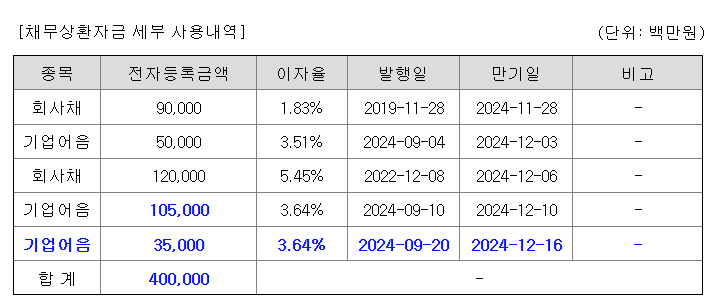

SK는 이번 증액분도 모두 채무상환자금에 투입한다. 지난 2019년 11월 발행한 회사채 900억원, 2022년 발행한 1200억원과 올해 9월 기업어음(CP) 총 900억원이 상환 대상이었으나 상환 범위를 넓힐 수 있게 됐다. 올해 9월 두 차례에 걸쳐 발행한 CP 1400억원을 갚을 수 있게 됐다. 각 사채의 만기는 올해 12월10일과 12월16일이다.

이성은 기자 lisheng124@etomato.com