이 기사는

2024년 02월 19일 16:33 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 박예진 기자]

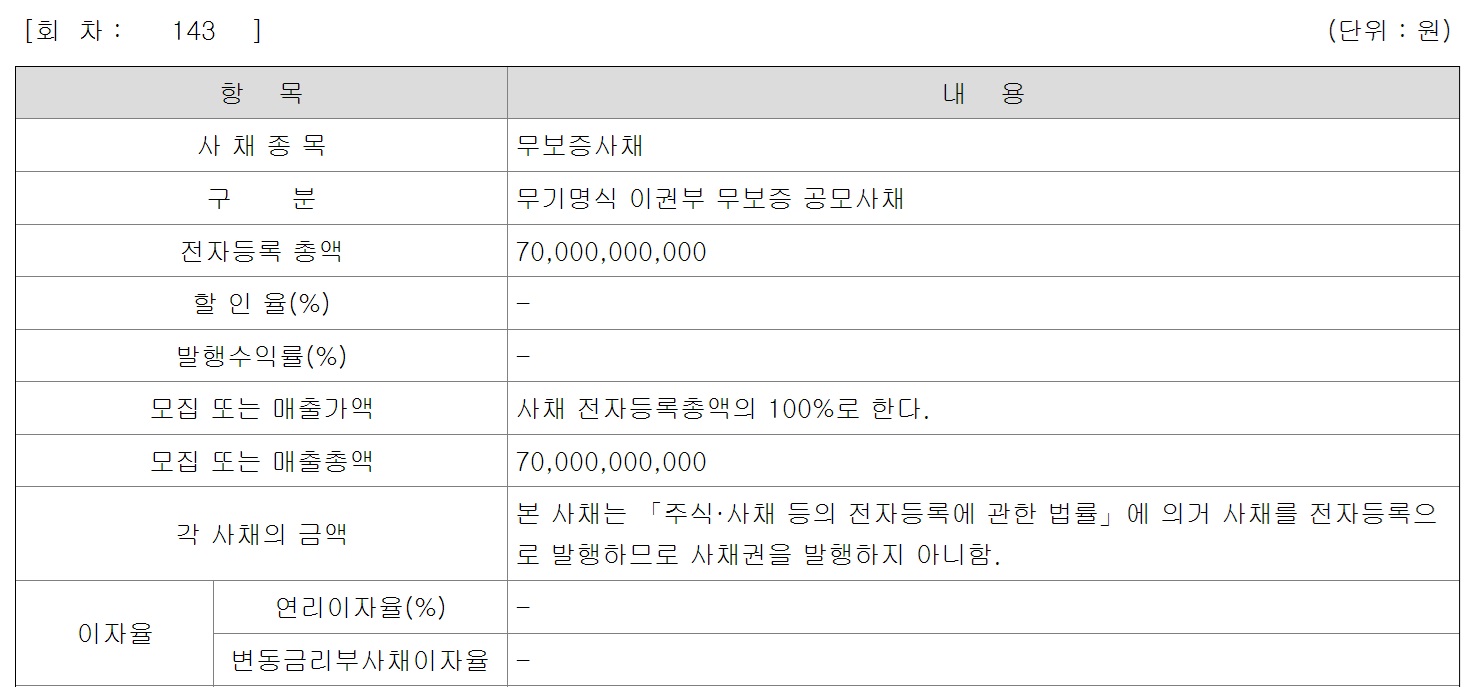

HL D&I(014790) (2,040원 ▼30원 -1.47%) 한라가 오는 3월부터 만기 도래가 시작되는 차입금 상환을 위해 총 700억원 규모의 회사채를 발행할 예정이다. 다만 HL D&I 한라의 경우 신용등급이 'BBB+' 등급에 그치는 데다가 여전히 높은 건설사업 매출 비중에 부정적인 흥행 성적으로 이어질 수 있다는 우려가 제기된다.

(사진=금융감독원 전자공시시스템)

오는 21일 오전 9시부터 오후 4시까지 실시되는 수요예측 결과에 따라 모집 총액과 발행가액, 이자율, 발행수익률 등이 결정될 예정이다. 수요예측시 공모희망금리는 연 7.50~8.50%다. 앞서 같은 등급의 건설사 1년 만기 채권 중에서는 지난해 2월 수요 예측을 진행한

한신공영(004960) (7,250원 ▼30원 -0.41%)이 7.50~9.50%대로 희망금리를 제시했으나, 최종 발행금리는 9.5%를 기록했다. 이어 한양이 제시했던 금리 7.30 ~ 8.70% 중 최상단인 8.70%로 회사채를 발행한 바 있다.

이에 HL D&I 한라 역시 상단 금리로 회사채를 발행할 가능성도 점쳐진다. 특히 최근 건설채 투자심리가 높은 신용등급과 신사업 비중을 보유한 건설사들에게 한정적으로 작용하고 있는 점을 감안할 때, HL D&I의 신용등급과 여전히 높은 건설사업 매출 비중은 부정적인 평가를 받을 수 있어 보인다.

현재 NICE신용평가와 한국기업평가 등이 계상한 HL D&I 한라의 신용등급은 'BBB+'이다. NICE신용평가 등은 HL D&I 한라의 자체사업과 중대형 주택 도급사업장 관련 운전자금 부담에 따라 영업현금흐름 적자가 지속되고 있는 점과 KTB칸피던스사모부동산투자신탁제57호 등으로 연결범위가 확대되면서 재무안정성 지표가 저하된 점 등을 평가 근거로 들었다.

(사진=HL D&I)

실제로 HL D&I 한라의 잉여현금흐름은 지난해 9월 1084억원이 순유출되며 직전연도 동기(581억원 유출)대비 2배 가까이 유출 규모가 확대됐다. 같은기간 부채비율 역시 298.9%에서 329.5%로 급증했다. 지난해 9월 말 총차입금의존도는 46.9%를 기록했다.

다만 최근 실적이 성장세를 이어가고 있다는 점은 긍정적이다. 3분기를 기준으로 매출액은 2022년 1조338억원에서 지난해 1조1387억원으로 10.1% 상승했다. 영업이익은 전년동기(212억원)대비 40.0% 상승한 297억원을 기록했다. 이는 최근 광양 광영동 공동주택 관련 매출채권 회수 가능성 저하로 인식한 대손상각비, 범세계적인플레이션 영향에 따라 주요 원재료인 철근, 레미콘 등 원재료 가격 증가, 하도급비 상승으로 인한 사업장 전반의 공사원가 증가에도 불구하고, 준공원가 재산정의 기저 효과 등으로 매출원가율 개선에 기인한 것으로 풀이된다.

공동 대표주관사 6곳은 인수인의 의견을 통해 "당분간 HL D&I의 매출과 영업 실적이 급격하게 감소할 가능성은 낮은 것으로 판단되나 고금리 기조와 부동산 경기 위축 지속으로 건설업황이 장기간 침체될 경우 신규수주 금액이 지속적으로 감소할 수 있다"라며 "최근 주력하고 있는 자체공사가 예정대로 추진되지 못할 경우 수익성이 감소하고 재고자산 등 운전자본의 증가로 이어질 수 있다"라고 말했다.

박예진 기자 lucky@etomato.com