이 기사는

2024년 02월 23일 16:04 IB토마토 유료 페이지에 노출된 기사입니다.

(사진=LG화학)

(사진=금융감독원 전자공시시스템)

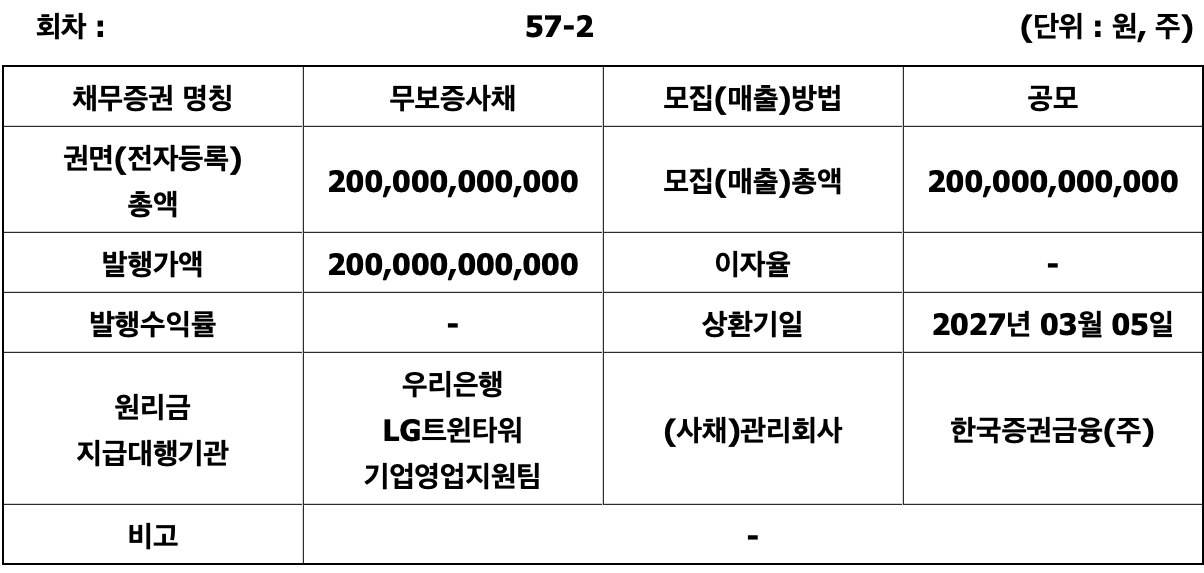

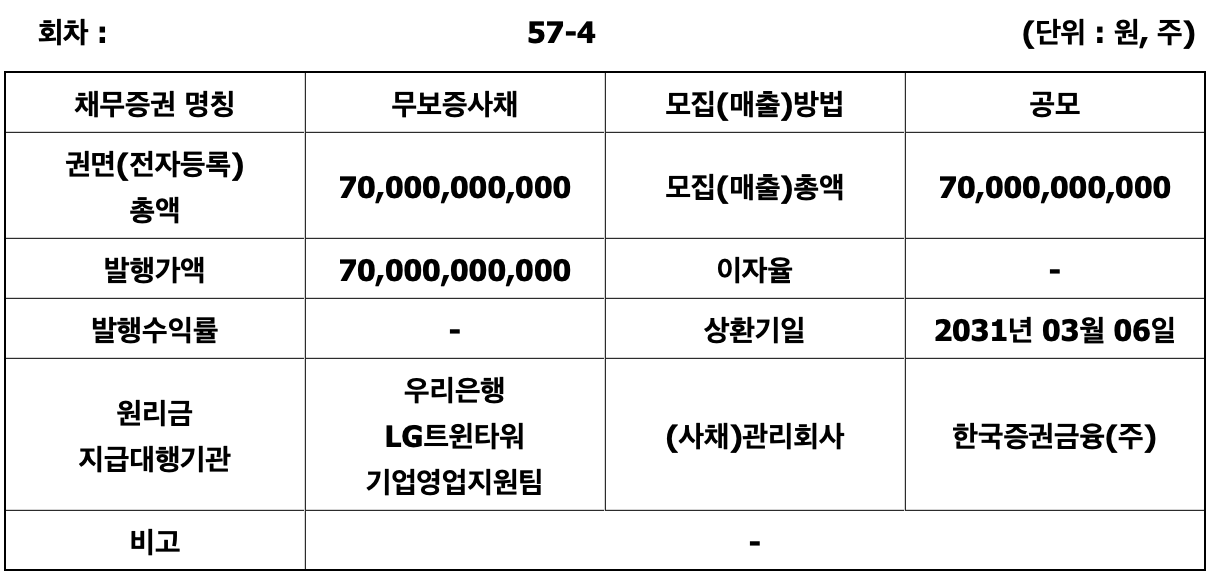

각 사채의 만기는 57-1차 2년, 57-2차 3년, 57-3차 5년, 57-4차 7년이다. 공모희망금리는 민간채권평가 4사(한국자산평가, 키스자산평가, 나이스피앤아이, 에프앤자산평가)에서 최종적으로 제공하는 LG화학 만기별 회사채 개별민평 수익률의 산술평균에서 -0.3%포인트 내지 0.3%포인트를 가감한 이자율로 정해진다.

LG화학은 조달 금액을 전부 채무 상환에 사용한다. LG화학은 50-3회(2800억원, 이자율 2.53%)·52-2회(2400억원, 이자율 2.11%)·54-1회(3500억원, 이자율 1.14%) 사채 상환을 앞두고 있다. 상환대상 사채 규모는 8700억원으로 LG화학은 5000억원을 사채 조달을 통해 확보하고 부족한 자금은 자체 보유 자금으로 상환한다는 계획이다. 수요예측 결과에 따라 사채 발행 규모가 8700억원 이상으로 증액될 경우 자체 자금 사용없이 채무상환이 가능하다.

(사진=금융감독원 전자공시시스템)

LG화학의 지난해 3분기 매출액은 42조1150억원, 영업이익은 2조2818억원을 기록했다. 영업이익률은 5.4%로 지난 2022년 같은 기간에 비해 매출은 12.8% 증가한 반면 영업이익은 17.6% 감소했다. 지난해 석유화학산업의 업황이 악화되면서 적자가 지속된 까닭이다. 아울러 LG에너지솔루션의 원가 상승과 미국 GM의 전기차 리콜 등에 따른 일시적 수익성 하락에 영향을 미쳤다.

아울러 지난해 3분기 LG화학의 부채비율은 87.4%로 100% 이하를 유지하고 있다. 차입금의존도는 28.3%를 기록해 30% 이하를 유지하고 있다. LG화학은 자본적 지출(CAPEX)가 증가 추세를 보이며 차입금 부담이 늘었지만 2022년

LG에너지솔루션(373220) 기업공개를 통해 12조8000억원의 신규 자금 조달로 현금창출력이 개선된 상태다.

공동대표주관사들은 인수인의 의견을 통해 “다각화된 포트폴리오와 원가관리 능력 등에 따른 연간 4조원 이상의 EBITDA(상각 전 영업이익)와 안정적인 수익성을 바탕으로 LG화학의 재무안정성은 안정적인 수준이라 판단된다”라고 밝혔다.

정준우 기자 jwjung@etomato.com